Det er mye spreng rundt sikkerhetsmerker i disse dager, spesielt ettersom SEC nesten helt har kvelet bruken av verktøytegn som uregistrerte verdipapirer. Sikkerhetstokener utvikler seg som en ny stamme av kryptografiske tokens, som ikke bare er i samsvar med SECs regelverk, men også støttet av virkelige eiendeler.

Selv om markedet for sikkerhetstoken utvikler seg i et ganske raskt tempo, er bransjen fortsatt i de aller første dagene. Som sådan er det mange gråsoner som ligger i både markedet som er presentert for token-kjøpere, så vel som forretningsmodellene som er vedtatt av gründere og bedriftseiere som ønsker å skaffe kapital via regulerte blockchain-baserte midler.

Gjennom denne guiden vil vi lede deg gjennom og forklare noen av de grunnleggende konseptene og definisjonene relatert til sikkerhetstokener og sikkerhetstokener (STO).

Hva er sikkerhetstokener?

Hva betyr sikkerhetstoken? Ganske enkelt er sikkerhetstoken kryptografiske blockchain-baserte tokens som representerer finansielle eiendeler som obligasjoner, sedler, obligasjoner, aksjer (aksjer), opsjoner og warrants. Å ha sikkerhetstokener som representerer selskapets aksjer er en måte å eie en del av et selskap uten å faktisk ta det i besittelse.

Offentlige finansinstitusjoner og selskaper kan bruke sikkerhetstokener for å skaffe penger til ulike investorer via STO-basert publikumsalg. STO-investorer blir lovet gevinster i form av utbytte, staking av belønninger (renter) eller økning i verdien av selskapet.

Sikkerhetstokener har minimale likviditetsproblemer sammenlignet med konvensjonelle verdipapirer (papirstøttede verdipapirer som obligasjoner, aksjer, futures osv.). Med sikkerhetstokener kan investorens utbytte utbetales på en forhåndsdefinert dato i form av tokens via en spesielt designet smart kontrakt.

En annen definisjon av sikkerhetstoken er at sikkerhetstokener må passeres "Howey’s Test", som ble utviklet av Høyesterett for å avgjøre om en transaksjon kvalifiserer til å bli ansett som en form for "investeringskontrakt". I henhold til Securities Act of 1933, så vel som Securities Exchange Act of 1934, vil kryptografiske tokens som passerer Howey Test betraktes som sikkerhetstokener, snarere enn verktøystokener. Som sådan er sikkerhetstokener underlagt spesifikke krav til registrering og avsløring.

Howey Test anser et kryptografisk token for å være et sikkerhetstoken hvis det innebærer:

1- Investering av penger

2- Et vanlig foretak

3- Profittforventninger

4- Arbeidsinnsats fra andre

Observatører av kryptovalutamarkedet kan markere forekomsten av tre bølger av sikkerhetstokener:

- Den første bølgen av sikkerhetstokener: Sikkerhetstokener unntatt fra US SEC-regelverket. Sikkerhetsmerker fra denne kategorien bruker reguleringsfritak for anerkjente, velstående investorer. Disse tokens er brukt av grenseoverskridende investorer. Denne bølgen av sikkerhetstoken begynte i 2017.

- Den andre bølgen med sikkerhetstokener: Sikkerhetstokener som vil revolusjonere identitetsadministrasjonen for å gi en bølge av sikkerhetstokener som er i samsvar med US SEC-regelverket. Anti-hvitvasking av penger (AML) og Know Your Customer (KYC) regelverk automatiseres via en ny teknologi som sitter på toppen av blockchain-laget av smarte kontrakter. Hashing av AML- og KYC-forskrifter på land for land-basis kan gjøre transaksjoner over landegrensene mer gjennomførbare og mer effektive. Denne bølgen av sikkerhetstoken startet i 2018.

- Den tredje bølgen med sikkerhetstokener: Denne bølgen med sikkerhetstokener er pilar på reduksjon av regulatoriske risikoer, og søker mer innovative økonomiske muligheter. Disse sikkerhetstokenene vil fokusere på forbedring av likviditet, økning av grenseoverskridende likviditetspremier, fremme overholdelse av AML- og KYC-regelverk og redusere oppgjørstider. Den tredje bølgen har potensial til å skikkelig tokenisere eksisterende eiendeler, og automatisere forvaltningen av utbytte, samt STO team token lock-ups (vesting). I 2018 oppstod handel med tokener, men dette krevde handelsorganisasjoner som Security Token Alternative Trading Systems (ATS), som representerer hybridplattformer som kan brukes til både utstedelse og handel med sikkerhetstokener..

Hvordan fungerer sikkerhetstokener?

Sikkerhetstokener arbeider for å skaffe penger til en oppstart, eller et selskap. Som en måte å skaffe kapital til startups, eller etablerte selskaper, representerer STO faktisk en logisk utvidelse av konseptet bak ICO og IPO. Bare i USA etableres mer enn 650 000 selskaper hvert år. Wall Street, Silicon Valley og venturekapitalister gir ikke tilstrekkelig kapital til alle disse nye selskapene. Som sådan gir regulerte og lovlig kompatible sikkerhetstokener (STO) en ny kilde for den nødvendige finansieringen. Selv om rundt 5,6 milliarder dollar ble samlet inn globalt via ICO og STO i 2017, ble det samlet inn mer enn 36 milliarder dollar via børsintroduksjoner i USA samme år. Det er klart at ICO og STO ikke er klare til å erstatte børsintroduksjonen, men de kan tjene som et levedyktig alternativ for mange selskaper..

Sikkerhetstokener kan også hjelpe til med tokenisering eller securitisering av eksisterende virkelige eiendeler. Prosessen med tokenisering, som også er kjent som krypto-fraksjonalisering, av globale virkelige eiendeler representerer en annen potensiell mulighet for sikkerhetstokener. Verdens egenkapital verdier rundt $ 70 billioner, og eiendomsmidler anslås å overstige $ 230 billioner ($ 180 billioner i boligeiendommer, $ 32 billioner i næringseiendommer, og resten i landbruket eiendom). Alle disse aksjene representerer frø for sikkerhetstokener, og formulerer et marked som nettopp har begynt å dukke opp i 2018.

Masseadopsjon av sikkerhetstokener vil erstatte mye av dagens papirarbeid som brukes i handel med verdipapirer. Sikkerhetstokener vil minimere de totale kostnadene ved administrasjon av dagens finansielle systemer. Det anslås at verden kan spare opptil 6 milliarder dollar hvert år, brukt på papirbaserte finansielle systemer, hvis sikkerhetstoken massivt blir tatt i bruk på tvers av aksjemarkedene..

Hva gjør sikkerhetstokener?

I alle samtalene rundt sikkerhetstokener kan det være vanskelig å fastslå hvilke sikkerhetstokener som faktisk gjør, og hva som bare er spekulasjon. I tillegg er det viktig å være oppmerksom på hvilke kvaliteter som er unike for sikkerhetstokener, og hvilke fasiliteter som allerede var tilgjengelige, men som ganske enkelt ble gjort enklere eller mer effektive gjennom tillegg av blockchain-teknologi.

For eksempel var det allerede mulig å fraksjonere virkelige eiendeler, vanligvis i form av delte eiendomsinvesteringer. Det som tokeniserer disse eiendelene, er å gjøre det raskere og enklere å overføre eierskap til disse fraksjonerte eiendelene, samt redusere utgiftene forbundet med en slik overføring.

På samme måte ga regel S allerede selskaper tilgang til utenlandske investeringer. Sikkerhetstokener fungerer ganske enkelt som en metode for å bruke regel S for tokensalg.

Sikkerhetsmerker blir sett på som demokratisering av innsamlingsprosessen, men i sannhet er de mindre demokratiske enn ICO og andre former for crowdfunding. På grunn av det uheldige misbruket av ICO-systemet, er mange nå tvunget til å henvende seg til STO-er i stedet, noe som utelater de investorene som kanskje ikke kan oppfylle kravene for å bli en akkreditert investor i en STO.

Og hva koster det? Mens noen har spekulert i at det til slutt vil være rimeligere enn tradisjonelle former for lansering av verdipapirer, er det faktisk for tiden dyrere. De fleste eksperter tror at prisene til slutt vil utjevnes, og at det er lite sannsynlig at vi faktisk vil se utstedelse av sikkerhetstoken bli det rimeligere alternativet. Og for å være sikker er en STO dyrere å lansere enn en ICO, men for noen prosjekter har de kanskje ikke noe valg i saken hvis de ønsker å være i samsvar med regelverket i deres jurisdiksjon.

Hva er da de virkelige fordelene med sikkerhetstokener og STO-er?

Hovedsakelig ligger fordelene i hastighet, effektivitet og teknologiske fremskritt knyttet til blockchain-teknologi.

Verdipapirlover er kompliserte og innviklede, og kan variere mye fra jurisdiksjon til jurisdiksjon. Dette fører til et mareritt for etterlevelse for de som ønsker å overføre verdipapirene sine. Blockchain-aktiverte smarte kontrakter kan imidlertid få verdipapirreglene hardkodet inn i dem, slik at de bare kan handles når samsvar er oppfylt. Dette vil gi selskaper og investorer kraftig beskyttelse mot verdipapirbedrageri. Selv kompliserte grenseoverskridende transaksjoner vil være mye lettere takket være blockchain.

Den friksjonsfrie naturen til sikkerhetstokener bør også øke den eksisterende likviditeten i markedet. Når det er raskere, enklere og rimeligere å bytte verdipapirer (uansett hvilken form de tar), bør dette føre til mer bevegelse i markedet.

Blockchain gir også et nytt nivå av gjennomsiktighet til verdipapirer, noe som gjør statlig tilsyn lettere. Dette appellerer kanskje ikke mye til de kryptopuristene som foretrekker desentraliserte valutaer uten regjeringsinvolvering, men for de som er i masseadopsjonsleiren, kan alt som får regjeringer ombord bare sees på som glatt vei for større aksept og utnyttelse av kryptovaluta..

I hovedsak er det sikkerhetstokener som tar sikte på å bringe fordelene med blockchain til det tradisjonelle verdipapirområdet. Friksjonsfrie transaksjoner, gjennomsiktighet, smarte kontrakter og andre aspekter av blockchain-teknologi bør forbedre dette eksisterende markedet.

Hva er en sikkerhetstokenplattform?

Mange av de nåværende kryptokursutvekslingene utfører ikke den nødvendige påliteligheten på brukerne for å identifisere hvem som kan og ikke kan investere i visse sikkerhetstokener. Med desentralisert kryptobørs er problemet enda mer komplekst.

Alternative handelssystemer (ATS), eller sikkerhetstokenplattformer, er regulerte kryptoplattformer spesielt etablert for utstedelse av sikkerhetstokener. Disse plattformene tar sikte på å løse likviditetsproblemer, som langt på vei er en av de viktigste hindringene som hindrer masseadoptering av sikkerhetstokener. Likviditet representerer den enkle og stabiliteten som et sikkerhetstoken kan kjøpes og selges på markedet. For tiden er markedet for sikkerhetstoken markert av ekstremt lave nivåer av likviditet på grunn av det lave antallet operative, regulerte sikkerhetstokenbørser..

Sikkerhetstokenplattformer forenkler prosessen med utstedelse av sikkerhetstokener. Disse plattformene vil ikke bare utstede et sikkerhetstoken for deg, men vil også hjelpe deg med å gjennomgå alle nødvendige papirer og juridiske prosedyrer for å være i full overensstemmelse med SECs forskrifter, eller verdipapirbestemmelsene i det land jurisdiksjonen der du velger å utstede token. Sikkerhetstokenplattformer vil hjelpe deg med å velge riktig KYC / AML-leverandør for din STO.

Sikkerhetstokenplattformene som er tilgjengelige for øyeblikket inkluderer Polymath, tZero, Swarm, Harbour, Securrency og Securitize.

Polymath

Polymath jobber med å bli "Ethereum for sikkerhetstokener". Polymath har utviklet ST-20-tokenstandarden på toppen av Ethereums blockchain. Plattformen gir alle nødvendige juridiske og tekniske løsninger for å tokenisere aksjer, obligasjoner eller andre formuer på blockchain.

Polymath har utstedt sin egen native token, POLY, som skal brukes som en valuta for alle økonomiske operasjoner som foregår på Polymaths plattform.

Polymath regnes som en leder i markedet for sikkerhetstokenutveksling, og har etablert et partnerskap med tZero, en utveksling av sikkerhetstokener som vil fremme likviditeten til sikkerhetstokener utstedt på Polymaths blockchain.

Havn

Harbor er en blockchain-basert handelsplattform som er spesielt etablert for å utstede sikkerhetstokener og hjelpe dem gjennom prosessen med å overholde gjeldende regelverk. Harbour hjelper også eksisterende selskaper med å tokenisere eiendelene sine og skifte til blockchain-baserte aksjer. Harbor bruker et regulert tokensystem som er avhengig av R-Token.

R-Token er et Ethereum-basert tillatelsestoken som gjør det mulig å overføre token bare hvis de blir godkjent av en on-chain Regulator Service, som er satt opp til å være i full overensstemmelse med SECs regelverk.

Sikre

Securitize er en blockchain-basert handelsplattform som fungerer som en ende-til-ende-plattform for utstedelse av tokens for tokenisering av virkelige eiendeler. Disse eiendelene kan være i form av et selskap, et fond, en eiendom, eller en hvilken som helst annen form for virkelige eiendeler.

Securitize er designet for å administrere behandlingen av anmodede investorer, fra påloggingsautentisering til kapitalmottak, i tillegg til utstedelse og styring av sikkerhetstokener gjennom hele levetiden til den tokeniserte eiendelen.

Securitize oppnår dette via sin unike DS-protokoll som fungerer via DS-tokens. DS-tokens er Ethereum-baserte ERC20-tokens som distribuerer de ekstra krokene som kreves av DS-protokollen.

Sverm

Swarm er en blockchain-basert plattform for tokenisering av virkelige eiendeler. Swarm er avhengig av SRC20-protokollen, som er en kryptografisk standard som er spesielt formulert for å tokenisere eiendeler. Eiendeler som kan tokeniseres gjennom Swarm kan omfatte selskaper, eiendommer, landbruksprosjekter, fornybare energikilder, kryptovalutasikringsfond og mer. Plattformene letter styring, styring og handel med tokeniserte virkelige eiendeler.

SRC20-protokollen foreskriver et definitivt sett med regler som må innlemmes i sikkerhetstokener for å representere den tokeniserte eiendelen. Denne standardiseringen hjelper programmerere med å utvikle applikasjoner som kan bruke disse sikkerhetstokenene. SRC20-baserte sikkerhetstokener kan utføre følgende:

– Representere eierskap av en del av en tokenisert eiendel

– Gjør det mulig for tokenholdere å administrere tokeniserte eiendeler via stemmegivning

– Sikre rettigheter til aktiva inntektsstrømmer

– Gi et regelverk som samsvarer med lovgivningen for handel med sikkerhetstokener

Plattformens opprinnelige token er SWM, som letter økonomisk drift på Swarm-plattformen.

Sikkerhet

Securrency er en plattform for tokenisering av virkelige eiendeler og utstedelse av sikkerhetstokener. Plattformen har en enkel "dra og slipp" prosedyre for utstedelse av sikkerhetstokener med noen få klikk. Plattformen har også en unik motor, kjent som RegTex, som utfører KYC for kunder fra 160 land, i tillegg til AML for fiat- og kryptovaluta-lommebøker. RegTex verifiserer også kildene til midler og akkrediterte investorer.

I tillegg tilbyr Securrency brukerne spesielle APIer og abstraksjonslag kjent som Securrency’s fleksible InfiniXChange for å velge en blockchain etter eget valg..

tZero

tZero er en utveksling av sikkerhetstokener som samarbeider med markedslederen Polymath. De blockchain-baserte teknologiene som tilbys via tZero, er rettet mot å revolusjonere markedet for sikkerhetstoken, samt å fikse de iboende ineffektivitetene til Wall Street. tZero er designet for å gjøre finansiell virksomhet mindre synlig til konvensjonelle, institusjonelle markedsrammer.

Plattformen har også sitt opprinnelige token, tZero token, som gir drivstoff til alle handelsoperasjoner som utføres på plattformen.

Kjøpe sikkerhetstokener via en STO eller sentral

Hvis du lurer på hvordan du skal kjøpe sikkerhetstokener, kan de kjøpes via et Security Token Offering (STO), eller via en utveksling av sikkerhetstoken, som av og til blir referert til som ATS (Security Token Alternative Trading Systems).

Innkjøp via et Security Token Offering (STO)

Å delta i en STO ligner på å delta i ICO-er for verktøy. Du kan kjøpe tokens under en STO fra prosjektets nettside. Deretter kan du holde, selge eller handle dine kjøpte tokens. På grunn av det faktum at sikkerhetstokener representerer finansielle verdipapirer, blir dine kjøpte tokens støttet av materielle beholdninger som eiendeler, selskapets inntekter eller fortjeneste.

STO-er lanseres på ATS-baserte plattformer som Polymath, Swarm, Harbour eller andre. Før utstedelse vil selskaper som lanserer en STO bli guidet gjennom et sett med teknologiske og juridiske prosesser. Sikkerhetsmerker utstedt på denne måten er i samsvar med kravene i KYC og AML, så vel som verdipapirlovene i de bestemte jurisdiksjonene de berører. Sikkerhetspoletter lansert ved bruk av Polymaths ST-20-standard kan forhindre handel mellom enkeltpersoner fra ekskluderte land ved hjelp av smarte kontrakter og plattformens hviteliste-teknologi. Så lenge du oppfyller kravene, er det enkelt å finne ut hvordan du kan investere i sikkerhetstokener.

Security Token Advanced Trading Systems (ATS) / Security Token Exchanges

Du kan kjøpe sikkerhetstokener via en av følgende børser for sikkerhetstokener som for øyeblikket er tilgjengelige på markedet:

tull

tZero er ikke bare en utveksling av sikkerhetstokener, men også en utstedelsesplattform for sikkerhetstokener. Utvekslingen er ekstremt enkel å bruke. Partnerskapet med Polymath forenkler den juridiske verifiseringsprosessen som brukere må gjennomgå før de faktisk handler med sikkerhetstokener. tZero har en smart ordrematchingsmotor og et risikostyringssystem som er i full overensstemmelse med handel med tokener. På tZero kan brukere handle tokens basert på ST20-standarden, som er en unik Ethereum-standard som er innovert av Polymath. ST20-standardtegnene kan bare kjøpes av Ethereum-adresser hvis eiere har fullført KYC-bekreftelsesprosedyrer.

BankToTheFuture (BTF)

BankToTheFuture (BTF) er en investeringsplattform / børs for sikkerhetstoken som bare er tilgjengelig og brukes av profesjonelle investorer. Plattformen er kun åpen for investorer med en årlig inntekt på minst $ 200.000, som kan forplikte seg til å investere minst $ 1000 med BTF årlig..

Bancor

Bancor er en sikkerhetstokenutveksling som har utviklet sin egen Smart Token-protokoll, som regnes som en forløper for den fremvoksende tiden med desentraliserte kryptokursutvekslinger. Sikkerhetstokener basert på Smart Token-protokollen kan automatisk konverteres til andre tokens i Bancors nettverk via en unik teknologi som fungerer på samme måte som Atomic Swaps.

Bancor har sitt eget native token, BNT-token, som fungerer som et bro-token som kan formidle utvekslingsprosessen mellom et par sikkerhetstokener som er omtalt på sentralen..

Prosess for sikkerhetstoken

La oss ta deg gjennom prosessen med å sette opp et tilbud om sikkerhetstoken (STO).

Forståelse av regelverk og juridisk overholdelse

Før du lanserer et sikkerhetstoken-tilbud (STO), må du forstå de føderale sikkerhetsbestemmelsene, spesielt hvis du ønsker å ta imot investorer fra USA. I USA må sikkerhetstokener være i samsvar med ett av følgende regelverk:

– Forskrift D

– Regel A+

– Forskrift S

Forskrift D

Regulering D vil tillate en STO å unngå registrering hos SEC, forutsatt at utstedere av tokens har fylt ut "Skjema D", etter at sikkerhetstokenene er solgt. Parten som tilbyr sikkerhetstokenene kan be om tilbud fra investorer i samsvar med avsnitt 506C.

Seksjon 506C krever en bekreftelse som antyder at investorer er beviselig akkreditert, og at informasjonen som gis gjennom anmodninger er "fri for villedende eller falske uttalelser".

Regel A+

Dette unntaket vil gjøre det mulig for skaperen av STO å tilby et SEC-godkjent sikkerhetstoken til ikke-akkrediterte investorer via en generell anmodning om en investering på opptil $ 50 millioner..

For kravet om å lykkes med å registrere et sikkerhetstoken, kan utstedelse av regel A + ta mer tid sammenlignet med andre alternativer. Av samme grunn er utstedelse av regel A + betydelig dyrere sammenlignet med andre opsjoner.

Forskrift S

Dette skjer når en STO lanseres i et annet land enn USA, og er dermed ikke underlagt registreringskravene i § 5 i 1993-loven. Skaperne av STO må fortsatt overholde sikkerhetsforskriftene i landet der STO skal lanseres.

Når skal du starte en STO?

Vi anbefaler å starte en STO for å skaffe kapital til et selskap eller oppstart som oppfyller 2 eller flere av følgende kriterier. Som sådan, bør du vurdere å starte en STO hvis selskapet ditt er:

– Forventes å generere minst $ 10 millioner inntekter årlig

– Planlagt å være en oppstart med høy vekst

– Å drive virksomhet over landegrensene

– Designet for å utstede overførbare aksjer i en eiendel

– Interessert i finansieringsmidler som knytter seg til selskapets kundebase

– Ser etter høyere likviditetsnivå for aksjeeiere i selskapet

Identifisere målkunder

Skapere av STO-er kan se etter full registrering hos SEC, som er et juridisk, økonomisk og logistisk dilemma. For å hoppe over dette trinnet, må selskapet gå for en "SEC-unntak". For å oppnå dette må du velge fritak fra regel D, som forbyder salg til ikke-akkrediterte investorer fra USA..

På den annen side kan du velge fritak fra regel A. Verdipapirkonsernet Tripoint Global er på vei til å bli det første regulerte selskapet som tilbyr salg av sikkerhetstokener i henhold til SECs regel A, dvs. det kan selge sikkerhetstokener til ikke-akkrediterte investorer fra USA..

For øyeblikket kan du imidlertid bare selge sikkerhetstokener til akkrediterte og ikke-amerikanske investorer. Akkrediterte investorer refererer til enten enkeltpersoner eller institusjoner med en nettoverdi på minst 1 million dollar. Du bør bare målrette mot disse to gruppene i din STO markedsføring.

Beste land jurisdiksjoner for å starte din STO

Juridiske spørsmål representerer den viktigste hindringen for STO-modellen over hele verden. Selv om det for øyeblikket er ulovlig å skaffe kapital via STO-er i de fleste jurisdiksjoner, har noen få andre etablert meget vennlige juridiske miljøer for STO-innsamlingsmodellen. Foreløpig er de beste land jurisdiksjonene for å lansere din STO Malta, Canada, Estland, Sveits, Tyskland og Litauen.

Malta

Malta er utvilsomt det beste landet å gå til for å lansere din STO, spesielt med tanke på at landets tjenestemenn gjentatte ganger har uttrykt sin vilje til å gjøre Malta til et internasjonalt knutepunkt for STO. Landet har besluttet å etablere et lovverk for STO, som er basert på tre handlinger som enstemmig ble vedtatt av det maltesiske parlamentet:

1- Malta Digital Innovation Authority Act (MDIA)

MDIA-loven ga juridiske, tokenomiske og tekniske definisjoner til brukere på blockchain-baserte plattformer på Malta. Det garanterte også at leverandører av blockchain-teknologitjenester kan operere i en lovlig og gjennomsiktig atmosfære.

2- Lov om innovativ teknologisk arrangement og tjenester (ITAS)

ITAS Act beskriver retningslinjene for sertifisering og revisjon av programvare og rammer som er rettet mot å etablere blockchain-baserte oppstart, DAO, smarte kontrakter og kryptovalutautvekslinger.

3- Lov om virtuelle finansielle eiendeler (VFA)

VFA-loven etablerte et rammeverk for forskrifter som kan brukes på enkeltpersoner og bedrifter som arbeider med virtuelle finansielle eiendeler som ICO, STO, kryptovalutabørs, leverandør av kryptovaluta-lommebøker, porteføljeforvaltere, meglere og investeringsrådgivere. Som diktert av VFA-loven, må utstedere av kryptografiske tokens (ICO og STO) utpeke en VFA-agent for å overvåke og rapportere prosessen med token-tilbud..

Disse tre handlingene viser at Malta har utviklet et nytt juridisk rammeverk for STO, snarere enn å prøve å tvinge dem til å overholde gjeldende regelverk. Dette kan forklare hvorfor Malta er verdens mest vennlige jurisdiksjon for å lansere en STO. Andre lands jurisdiksjoner, f.eks. USA, prøver å regulere STO-er ved å endre deres eksisterende aksjemarked og børsnoteringslover. Disse jurisdiksjonene undersøker vanligvis bare whitepapers for å trekke ut konseptideer, håndheve AML / KYC-forskrifter og formulere lover som bare er basert på typen token som selges via ICO eller STO.

Canada

Canada er en veldig STO-vennlig juridisk jurisdiksjon, forutsatt at token-salget startes i henhold til retningslinjene beskrevet i den regulatoriske ICO / STO-sandkassen som er utgitt av Canadian Securities Administrators (CSA). En gruppe strenge retningslinjer ble satt av CSA for utstedelse av prospekter og tilbudsnotater (OM) før lansering som STO. OM må inkludere klar informasjon om prosjektets veikart, identiteten til teamet av grunnleggere og de potensielle risikoene forbundet med investering.

Som medført av CSA, må enheter som er involvert i en STO fullføre en forhandlerregistrering før de starter token-salget. Videre må selskaper som kvalifiserer for forretningsutløseren oppfylle en gruppe økonomiske forpliktelser overfor investorer, nemlig KYC-detaljer og andre relevante egnethetskrav.

Sveits

Sveits er også en av verdens beste jurisdiksjoner for å lansere en STO. STO-er er regulert av det sveitsiske tilsynet med finansmarkeder (FINMA), som behandler sikkerhetstokener på samme måte som konvensjonelle verdipapirer som aksjer, futures og obligasjoner. Som sådan må ethvert selskap som tilbyr en STO overholde de samme lovene som regulerer verdipapirer. I samme retning må STO-er overholde KYC-regelverket for å forhindre ulike former for svindel.

Videre utsettes STO også for sveitserne "Big Five" Bankforskrifter – Forskriftene om hvitvasking av penger, børsloven, forskrifter for infrastruktur for finansmarkeder, bankforskrifter og forskrifter om kollektive investeringsordninger. Dette regelverket er formulert for å fremme et rettferdig og etisk markedsmiljø og for å beskytte investorer.

Observatører mener at Sveits sannsynligvis vil utvikle seg til et knutepunkt for tokeniserte verdipapirer i løpet av de neste årene, spesielt med tanke på at landet allerede har en lovende track record med et stort antall kryptokurrencyprosjekter..

Estland

Estland følger i Maltas fotspor ved å etablere et vennlig juridisk miljø for sikkerhetstokener. Den estiske finanstilsynet (EFSA) behandler sikkerhetstokener som tradisjonelle verdipapirer, i henhold til den juridiske definisjonen som er innført via Securities Market Act (SMA) og Law of Obligations Act (LOA).

Alle STO-er bør være under tilsyn av EFSA, som krever at utsteder av en STO skal presentere et prospekt, inkludert all informasjonen som er inkludert i prospektforordningen (forordning (EU) 2017/1129). Den viktigste nødvendige informasjonen inkluderer følgende:

– Registreringsdokument som inneholder detaljert informasjon om utstederen av sikkerhetstoken

– Sikkerhetsmerknad som inkluderer informasjon om sikkerheten til symbolet

– Beskrivelse av risiko forbundet med investering i prosjektet

– Detaljer om hvordan innsamlede midler vil bli brukt

Tyskland

Tyskland har bestemt seg for å innta en vennlig juridisk holdning til kryptovaluta-baserte prosjekter generelt, som oppfordret Bitbond, P2P-utlånsplattformen, til å lansere sin STO der for å bli den første STO som ble lansert i Tyskland..

Utsteder av et sikkerhetstoken må utarbeide et prospekt før lanseringen av STO, for å få lisens fra BaFin, som er Tysklands verdipapirreguleringsmyndighet. Videre må STOs overholde andre tyske regler, inkludert den tyske lov om verdipapirhandel (WpHG), European Market Abuse Regulation (MAR) og European Markets in Financial Instruments Regulation (MiFIR)..

Litauen

Litauen er et av de mest STO-vennlige europeiske landene, da landets tjenestemenn gjentatte ganger har uttrykt sin intensjon om å gjøre Litauen til et sikkerhetstoken-knutepunkt, spesielt med tanke på at landet allerede er et av verdens mest fremtredende Fintech-knutepunkter, takket være det ekstremt vennlige blockchain-initiativer. Litauen sammenlignes med Malta, som er anerkjent som verdens største blockchain-knutepunkt, og er vert for hundrevis av ICO-er og kryptokurrencybaserte selskaper.

DESICO er en blockchain-basert plattform som tilbyr hele spekteret av sikkerhetstokenrelaterte tjenester, som er godkjent av det litauiske økonomidepartementet og finansdepartementet. Videre er Litauen et av en håndfull land over hele verden som har en spesiell juridisk ramme som regulerer detaljinvesteringer i STO-industrien. Som sådan kan Litauen betraktes som en av Europas beste land jurisdiksjoner for å lansere en STO.

Utstedelse av sikkerhetstokenet ditt

Et av de største problemene knyttet til sikkerhetstokener er likviditet. Før blockchain kom, var det nesten umulig å handle fraksjonelt eierskap av eiendeler med lavt likviditetsnivå, for eksempel private equity-fond eller eiendomsinvesteringer. Med blokkjedebasert aktiveringstokenisering er problemet mye mindre fremtredende.

Imidlertid er det noen få fangster. Tokens må være lovlig kompatible når de skifter hender, noe som krever løpende implementering av KYC / AML-forskrifter gjennom hele symbolets livssyklus. Kjøpere av sikkerhetstokener må ha en lovlig kompatibel plattform for å finne hverandre: en utveksling av sikkerhetstoken. SEC har bestemt at alle kryptobørser som viser sikkerhetstokener skal registrere seg som verdipapirmeglere.

Derfor må du velge en av de registrerte sikkerhetsutstedelsesplattformene for å starte STO. Disse inkluderer en av sikkerhetstokenplattformene som vi nevnte tidligere, for eksempel Polymath, Harbour, Securitize og andre. Som et eksempel vil vi lede deg gjennom prosessen med å lage et sikkerhetstoken via Polymath.

(Merk: i skjermbildene som illustrerer de følgende trinnene, redigerte vi etereadressen og transaksjonene for avgiftene som ble betalt for vårt demo-token. Bortsett fra dette, gjenspeiler skjermbildene nøyaktig hva du vil støte på når du oppretter sikkerhetstokenet ditt ved hjelp av Polymaths sikkerhetstokenutstedelsestjeneste).

1- Finansier Ethereum Metamask-lommeboken din:

Du må ha eterfond på din Metamask-lommebok før du kan begynne å utstede ditt eget sikkerhetstoken. Metamask er en Ethereum-lommebok som du kan få tilgang til via din egen nettleser. Hvis du ikke allerede har en Metamask lommebok, kan du laste ned Chrome-utvidelsen Metamask via denne lenken. Finansier deretter lommeboken din med litt eter.

Deretter peker du nettleseren din mot https://polymath-issuer.netlify.com/ og klikk deretter på "Lag ditt sikkerhetstoken" for å starte prosessen, som vist på skjermbildet nedenfor.

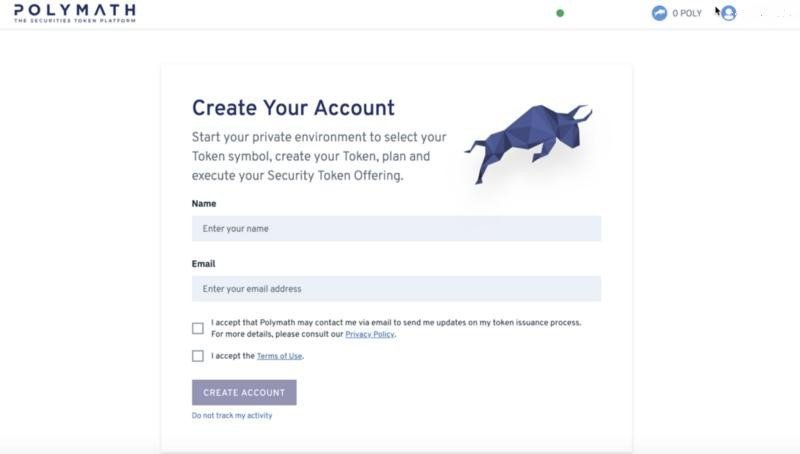

2- Opprett kontoen din:

For å fortsette med prosessen med å opprette kontoen din, må du logge på Metamask-lommeboken din ved å klikke på Metamask-ikonet på den øverste linjen i Chrome-nettleseren og skrive inn passordet eller passordfrasen. Ved å gjøre dette vil du koble Metamask-lommeboken din til Polymath-lommeboken etter at du har opprettet kontoen.

Nå kan du opprette kontoen din på Polymaths plattform ved å oppgi navn og e-postadresse. Godta deretter Polymaths personvernregler, samt vilkårene for bruk, og klikk "Opprett konto", som vist på skjermbildet nedenfor.

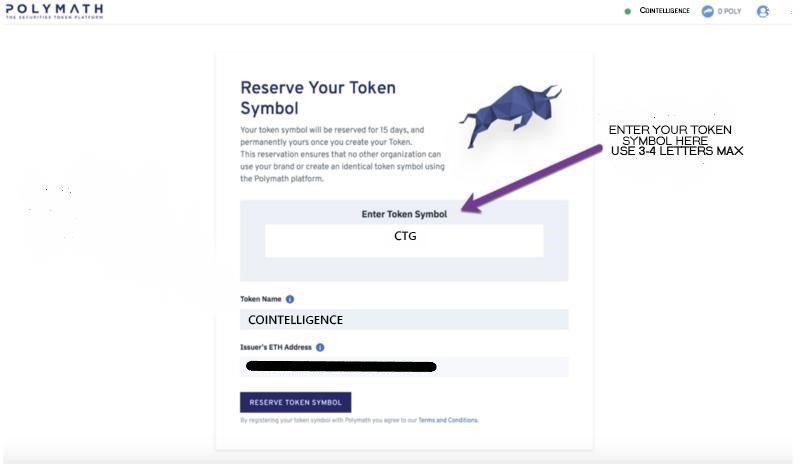

3- Reserver tokensymbolet ditt:

Deretter velger du tokenavnet og symbolet ditt og klikker på "Reserve Token Symbol" knapp. Dette trinnet gjør at du kan reservere et tokensymbol, slik at ingen andre kan bruke det. Som vist på skjermbildet ovenfor, kalte vi tokenet vårt "Cointelligence" og plukket "CTG" symbol for det.

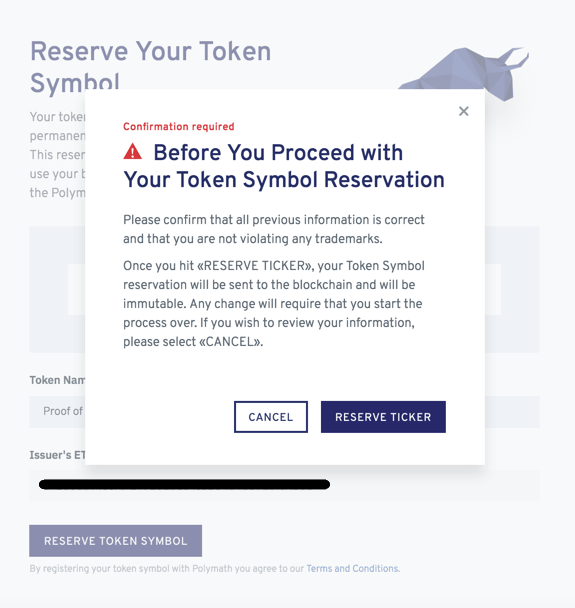

Etter at du har valgt symbolnavn og symbol, vil du få en 15 dagers periode for å konsultere advokater og rådgivere. Du blir bedt om et popup-vindu som spør deg om du er fornøyd med valgene dine. Hvis alt er i orden, klikker du på "Reserver Ticker" -knappen, som vist på skjermbildet nedenfor.

Etter å ha sendt inn din forespørsel om tokensymbol, vil plattformen automatisk sende informasjon om tilbudet ditt om sikkerhetstoken til e-postadressen du brukte til å opprette din Polymath-konto. Du må bekrefte e-postadressen din for å kunne motta denne informasjonen.

Etter å ha bekreftet e-postadressen din, vil du motta en e-post som inneholder en lenke til transaksjonen av betalingen for registrering av din STO.

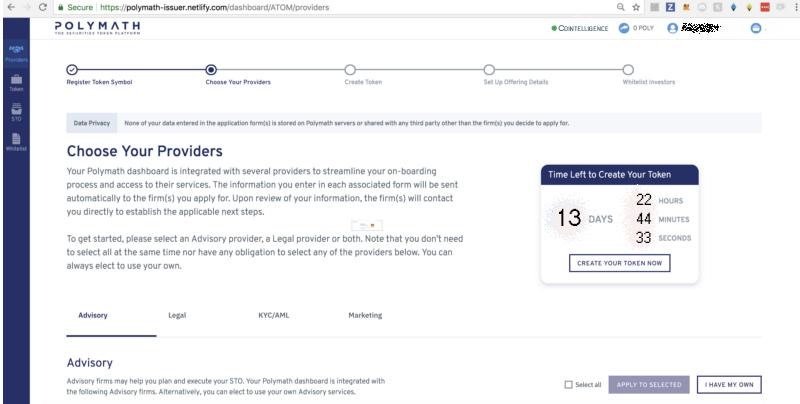

4- Velg leverandørene dine:

I dette trinnet får du velge partnerne som vil hjelpe deg gjennom hele STO-kampanjen. Du vil få muligheten til å bygge teamet ditt ved å velge de riktige AML / KYC-leverandørene, markedsføringsteamet og juridiske rådgivere.

Selv om plattformen ikke vil sende deg e-postmeldinger for å varsle deg om tjenesteleverandørene du valgte mens du fremdeles kjører på testnet, vil du få tilsendt en eksemplar på e-postkopien som ellers ville blitt sendt til dem.

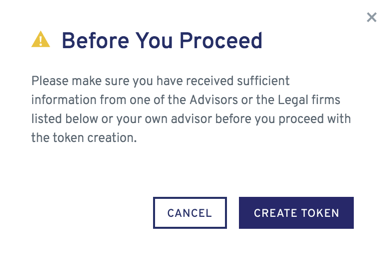

Klikk nå på knappen merket "Lag tegnet ditt nå". Du vil bli bedt om et popup-vindu som ber deg om å forsikre deg om at du har mottatt tilstrekkelig informasjon fra en av de listede rådgiverne eller advokatfirmaene før du fortsetter.

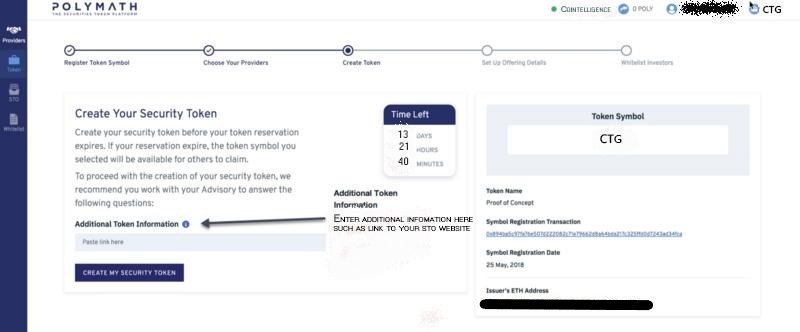

5- Lag ditt eget sikkerhetstoken:

Nå kan du legge inn tilleggsinformasjon, for eksempel en lenke til STO-nettstedet i den tomme boksen, som illustrert på skjermbildet nedenfor..

Etterpå må du klikke "Sende inn" på Metamask-lommebokens nettleserutvidelse for å signalisere utstedelse av sikkerhetstokenet ditt. En kopi av ethereum-transaksjonshash vil bli sendt til e-postadressen din.

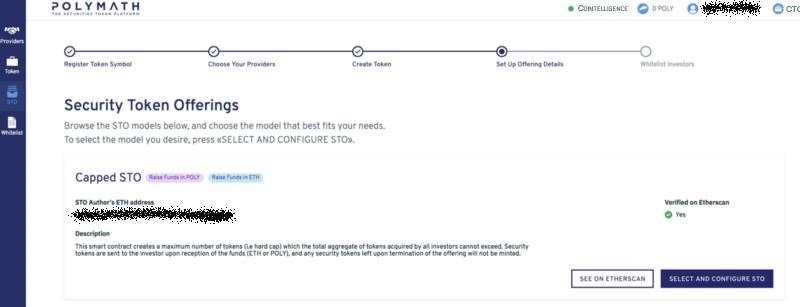

6- Sett opp detaljene til STO:

Det siste trinnet i prosessen er å klikke på merket knapp "Sett opp dine tilbudsdetaljer". Når du gjør det, blir du bedt om å ha en skjerm som den som vises i skjermbildet nedenfor.

Når du velger en avkortet STO, vil du tilby et forhåndsbestemt antall poletter til salgs til en spesifikk pris per token. Etter at beløpet for takhøyde er nådd, kan ikke flere tokens selges. Etter å ha gått gjennom dette trinnet, avslutt STO-detaljene dine ved å klikke på "Velg og konfigurer STO", som vist på skjermbildet ovenfor.

Dette trinnet bør også inneholde andre detaljer for ditt tilbud om sikkerhetstoken, for eksempel:

– Start- og sluttdatoen for token-tilbudet ditt;

– Valuta akseptert (ETH, POLY eller begge deler)

– Kursen som tokenene blir vurdert til

Når du har fylt ut alle nødvendige detaljer, klikker du på "Bekreft og start STO". Ved å gjøre dette vil du bli bedt om en side som den som vises i skjermbildet nedenfor.

7- Hvitliste STOs investorer:

Dette er det siste trinnet i prosessen med å sette opp STO. Du må opprette en hvitliste for investorene som vil kunne kjøpe poletter under STO. Den opprettede hvitelisten din bestemmer landene som har lov til å delta i STO. Du vil stole på ditt juridiske team og rådgivere for å opprette hvitlisten din. Merk at du kan oppdatere hvitelisten din før, under eller til og med etter avslutningen av STO. Når du godkjenner investorer, vil du se dem inkludert i hvitlistetabellen som vist på skjermbildet nedenfor.

Dette har vært et sammendrag av trinnene du må gjennom for å opprette sikkerhetstokenet ditt via Polymath. Herfra kan de neste trinnene dine være å markedsføre din nye STO via sosiale medier og inkludering på en liste over sikkerhetstokener (STO).

Siste tanker

Kryptovalutasamfunnet har vært ekstremt lettet over at SEC bestemte seg for ikke å betrakte kryptokurver, nemlig bitcoin og etereum, som verdipapirer, på grunn av at de har blitt kategorisert som verktøytegn. For øyeblikket representerer sikkerhetstokener en ekstremt lav markedsandel sammenlignet med verktøystokener, og det er fortsatt vanlig å høre spørsmål som "Hva er en sikkerhetstoken-tjeneste?" og "Er ikke STO bare et annet navn for ICO?". Likevel forutser observatører at markedet for sikkerhetstoken vil vise en logaritmisk vekstrate i løpet av 2019. Det forventes at milliarder dollar i verdi av kapital vil strømme fra Wall Street og Silicon Valley til sikkerhetstokener, snarere enn verktøytegn, i løpet av de kommende par årene. Dette skiftet fra ICO til STO skjer rett og slett på grunn av det faktum at flere investorer forventes å strømme inn med lovoverholdelse, og større hovedsteder skal investeres i sikkerhets-token-baserte forretningsmodeller..

Sikkerhetstokener forventes å endre aksjemarkedet helt, på samme måte som bitcoin endret valuta. Dette er fordi sikkerhetstokener gir investorer ikke bare likvide økonomiske interesser, men også rask levering av inntektene. Vi er i en helt ny æra der alle former for eiendoms eierskap kan tokeniseres – det er et marked som kan være verdt mer enn flere billioner dollar de neste årene.